Cómo rellenar el modelo 303 IVA Autónomos y PYMES

El modelo 303 es el modelo trismestral en el que le diremos a Hacienda cuál es el IVA repercutido y soportado derivado de nuestra actividad económica. La diferencia entre uno y otro determinará en que tengamos que abonar una cantidad de dinero a la Administración si sale a su favor o que Hacienda, en un momento determinado, nos compense ese IVA en próximos trimestres. Cabe recordar que la solicitud de devolución de las cantidades que nos corresponden únicamente puede hacerse a final de año.

Este IVA surge de todas las facturas que los proveedores envían con un IVA que cobramos de más y que, posteriormente habrá que devolver a Hacienda. Cuando se emite una factura, hay una base imponible a la que también se le aplica un IVA, que es el IVA repercutido.

Índice

¿Qué es el modelo 303 del IVA?

El modelo 303 del IVA, impuesto sobre el valor añadido, es el formulario que deben presentar autónomos y pymes para liquidar el IVA, bien de manera trimestral, bien de manera mensual.

Debemos recordar que el IVA grava el consumo y que los autónomos y empresas son meros intermediaros, encargados de la recaudación al consumidor.

Que nos dice la normativa, que el IVA grava las entregas de bienes y las prestaciones de servicios, las adquisiciones y las importaciones de bienes.

Así pues, cada trimestre o cada mes, según corresponda, el autónomo o la empresa deberán rendir cuentas con Hacienda, por un lado declararán el IVA soportado en sus compras y adquisiciones y por otro el IVA repercutido por sus venta de productos o servicios.

Si la diferencia es positiva, más IVA repercutido que IVA soportado, el declarante deberá liquidar esa diferencia a hacienda, la declaración le saldrá a pagar.

Si la diferencia es negativa, menos IVA repercutido que IVA soportado, hacienda deberá devolver, o compensar la diferencia al declarante, la declaración le saldrá a devolver.

¿Quién y cuándo se debe presentar el modelo 303?

El modelo 303 debe ser presentado por todos aquellos profesionales o empresarios que, en el desarrollo de su actividad económica, estén sujetos a IVA. Es una obligación independiente de la forma jurídica, ya sea una Sociedad Limitada, un autónomo o una comunidad de bienes.

La presentación de este modelo se hará de forma trimestral y se presenta 20 días después de que termine el trimestre, pero con una excepción, el mes de enero. Las fechas indicadas son: 20 de abril, 20 de julio y 20 de octubre. Cinco días antes de estas fechas, acaba el período de domiciliación, donde se podrá dar el número de cuenta para, posteriormente, presentar el impuesto. Dicha cantidad a pagar se cargará en el número de cuenta facilitado.

Si superamos esta fecha límite de los cinco días anteriores a la finalización del trimestre, no será posible domiciliar el impuesto y habrá que solicitar en el banco, ya sea de forma presencial u online, el código NRC. Este código se utiliza a la hora de presentar el modelo 303 y deja el impuesto presentado y pagado. El código generará una retención en el banco de la cantidad que hay que abonar. A cambio de ese dinero, se nos facilitará este código que incluiremos en la presentación del modelo.

Nota: Enero es una excepción ya que se presentará 30 días después y no 20 como se hace durante el resto del año.

¿Cómo pago el IVA si el 303 sale positivo?

Si el modelo 303 sale a pagar, tendremos veinte días naturales después del periodo declarado para presentar y abonar la cantidad a pagar, pero existen tres maneras para poder hacerlo.

Por domiciliación bancaria, para poder hacerlo así deberemos presentar el modelo 303 en los primeros 15 días naturales después del periodo declarado.

Indicaremos una cuenta bancaria en la que será cargado el importe del 303.

Se cargará el último día del plazo para presentar el impuesto, 20 días naturales después del periodo declarado.

Por el código NRC, este código permite presentar el modelo 303 con una “reserva” del importe a pagar que queda bloqueada en nuestra cuenta bancaria.

Solicitud de fraccionamiento y aplazamiento, podemos solicitar a Hacienda un aplazamiento y fraccionamiento de las cantidades a pagar y será potestad de la Agencia Tributaria concederlo o no.

El modelo 303 queda presentado con solicitud de aplazamiento pendiente, que será contestada por notificación electrónica, concediendo y fijando calendario de pagos o rechazando.

¿Cómo me devuelve Hacienda el IVA si el 303 sale negativo?

Si el modelo 303 sale a devolver, podremos presentar el modelo y quedará la cantidad a favor del autónomo o la empresa a compensar en las siguientes declaraciones.

- A compensar, única opción si no estamos en el REDEME, la cantidad a favor del declarante se guarda para ser compensada en los siguientes periodos.

- A devolver, si estas dado de alta en el REDEME, Registro de Devolución Mensual, o estamos en el último periodo del año, el declarante podrá solicitar la devolución de las cantidades de IVA acumuladas a su favor.

Plazos de presentación del modelo 303

Si la presentación del 303 es mensual, el modelo se presentará en los primeros 20 días naturales pasado el periodo de declaración, el 303 de enero se presentará entre el 1 y 20 de febrero, el de febrero entre el 1 y el 20 de marzo….

Si la presentación del 303 es trimestral, también se presentará el modelo en los primeros 20 días naturales del mes siguiente al periodo de la declaración, en este caso, el primer trimestre, enero, febrero y marzo, se presentará entre el 1 y el 20 de abril.

La única excepción es en 4t, cuarto trimestre, donde la presentación se prolonga durante todo el mes de enero.

IVA en Régimen General o Simplificado

El régimen general, el más habitual, aplica cuando por actividad no corresponde ningún régimen especial, o cuando se ha renunciado o no se está excluido del régimen simplificado o del régimen especial de agricultura, ganadería y pesca.

El régimen simplificado cuando

- Que sean personas físicas o entidades en régimen de atribución de rentas en el IRPF, siempre que todos sus socios, herederos, comuneros o partícipes sean personas físicas.

- Que todas una de sus actividades esté incluida en la Orden del Ministerio de Hacienda y Administraciones Públicas que desarrolla el régimen especial simplificado y no rebasen los límites establecidos en la misma para cada actividad.

- Que los ingresos del año anterior no superarán ninguno de estos límites:

- 250.000 euros para el conjunto de actividades económicas, excepto las agrícolas, forestales y ganaderas.

- 250.000 euros para el conjunto de actividades agrícolas, forestales y ganaderas.

Cuando el año inmediato anterior fuera la del inicio de la actividad, el volumen de ingresos se elevará al año.

- Que el volumen de adquisiciones e importaciones de bienes y servicios en el ejercicio anterior no sean mayores de 250.000 euros anuales.

- Que no hayan renunciado a la aplicación de este régimen.

- Que no hayan renunciado o estén excluidos de la estimación objetiva en el IRPF.

¿Cómo rellenar el modelo 303?

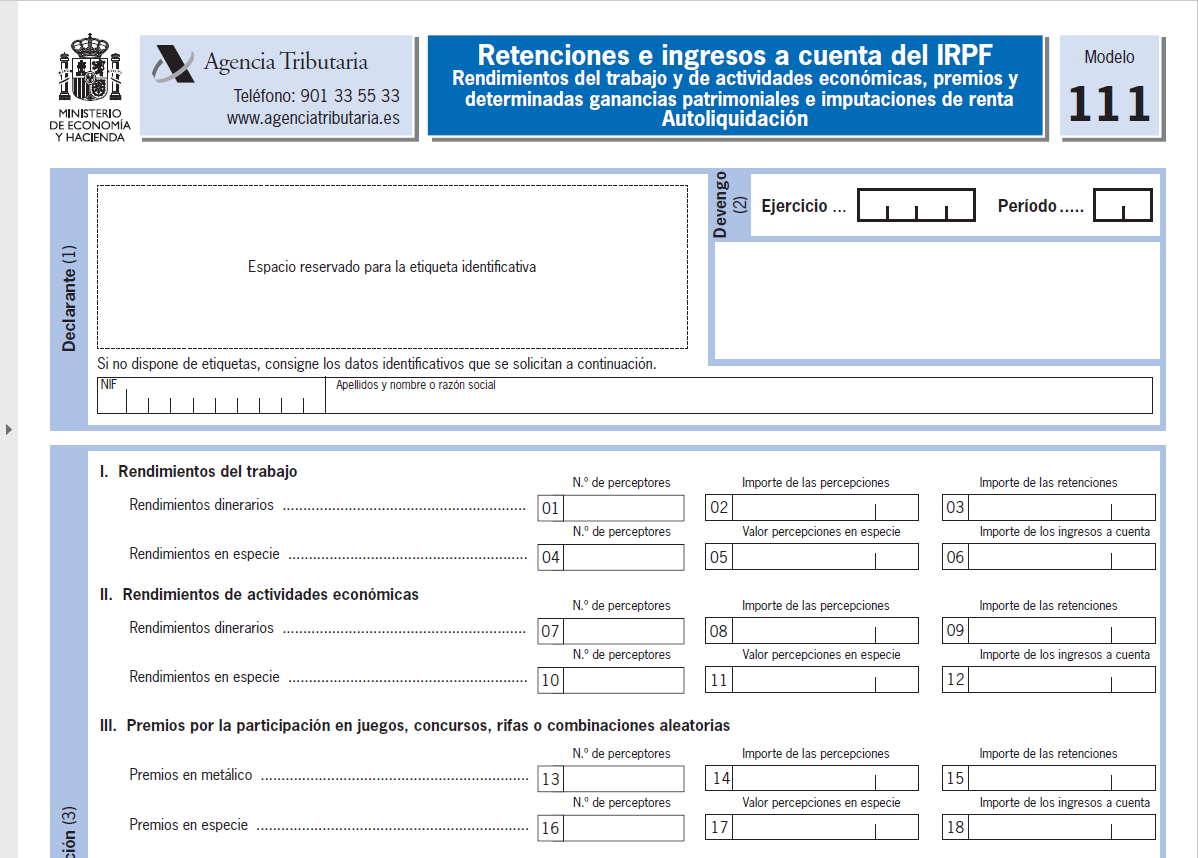

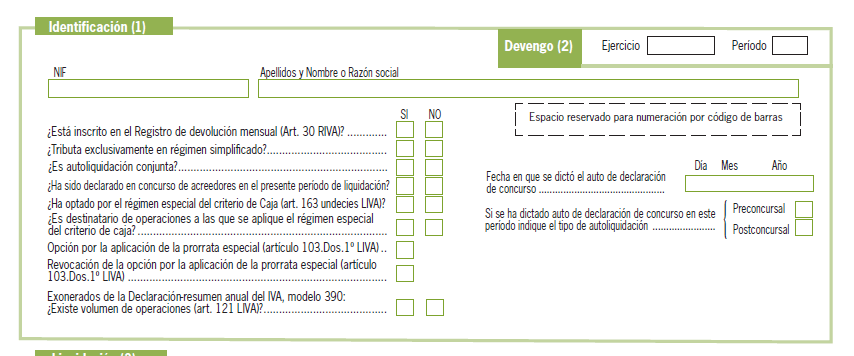

Datos identificativos (Página I)

En primer lugar deberemos rellenar los datos que identifiquen a nuestro negocio. El NIF o CIF, el apellido y nombre o la razón social así como una serie de preguntas que se hacen en el formulario y que deberemos responder con Sí o No.

Además, como en el resto de modelos, encontramos la sección de «Devengo» en la cual señalaremos el ejercicio y el período al que corresponde la liquidación de IVA que vamos a presentar.

Liquidación

En el apartado de «Liquidación» del modelo 303, empezaremos en la parte del Régimen general por el IVA devengado, es decir, ese IVA recibido en las diferentes facturas. En Régimen General tendremos tres casillas: Base imponible; Tipo %; Cuota. Hay que recordar que en España hay tres tipos de IVA, por lo que habrá que señalar cuál se ha aplicado en cada factura.

Por lo tanto, es necesario señalar la base imponible, el tipo de IVA aplicado y la cuota resultante de cada uno de esos IVA para rellenar correctamente este apartado del modelo 303.

Posteriormente está el apartado de la «Adquisición intracomunitaria de bienes y servicios», el cual, si no poseemos su CIF, no rellenaremos pero, de ser así, señalaremos la base imponible y cuota relativos a estas operaciones.

Después encontramos «Otras operaciones con inversión del sujeto pasivo», una operación no muy frecuente pero que, en caso de darse, no incluye IVA. Exigen al receptor autoliquidar la operación y repercutir el impuesto.

En la casilla de «Modificaciones de bases y de cuotas» tendremos que declarar todas aquellas facturas impagadas, rectificativas o anuladas que poseamos.

Si nos encontramos en «Recargo de equivalencia» , el tipo a señalar será distinto. Si estamos a un 21% el tipo será del 5,2%; si es un 10% el tipo será del 1,4%; y si estamos al 4% será un 0,5%. Finalmente, en el apartado de «Modificaciones y cuotas del recargo de equivalencia» haremos el mismo proceso que con la modificación de bases y de cuotas.

IVA deducible

En el apartado del «IVA deducible» del modelo 303, comenzaremos por rellenar las casillas 28 y 29, correspondientes a la base imponible y cuotas de cuotas soportadas en operaciones interiores corrientes que, en la mayoría de los casos es un IVA que podremos deducir. También rellenaremos las cuotas soportadas en operaciones interiores con bienes de inversión siempre que hablemos de bienes de inversión y no de gastos dentro de nuestra actividad.

En el punto correspondiente a cuotas soportadas en la importación de bienes corrientes habrá que añadir la factura de aduanas, en caso de haberla, en la cual se reflejará que estamos realizando una operación de importación de bienes corrientes. En la importación de bienes de inversión, mismo procedimiento siempre y cuando hablemos de bienes de inversión que son amortizables a largo plazo.

Posteriormente se halla la casilla 36 o adquisiciones intracomunitarias de bienes y servicios corrientes, la cual podremos dejar de lado si no tenemos el CIF. El mismo proceso se llevará a cabo con las adquisiciones intracomunitarias de bienes de inversión.

También podremos rectificar deducciones en la casilla de «Rectificación de deducciones». La casiila 42 hace referencia a compensaciones por régimen especial agrario y pesca, los cuales, si no estamos sujetos a esta actividad, no tendremos que rellenar.

La «Regularización de los bienes de inversión» son regularizaciones dentro de los bienes que ya tenemos y que estamos amortizando. En la casilla 43 se añadirá la cuota. Finalmente, en la «Regularización por aplicación del porcentaje definitivo de prorrata» habrá que rellenarlo si estamos sujetos a esta fiscalización. En caso contrario, no habrá que hacerlo.

Resultado final

El resultado final, que es el «Resultado del régimen general» será la diferencia entre la casilla 27, la cual totaliza todas las facturas emitidas y la casilla 45, todo el IVA susceptible de deducción.

Nota: No todo el IVA se puede deducir.

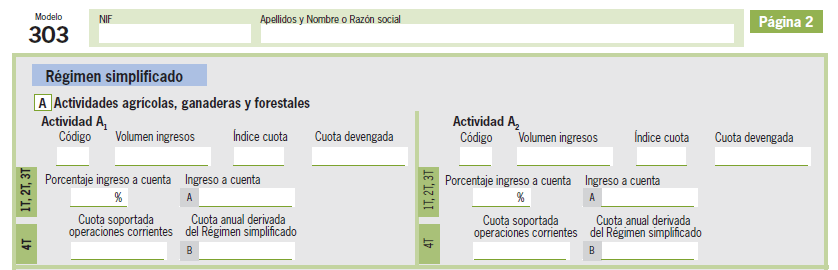

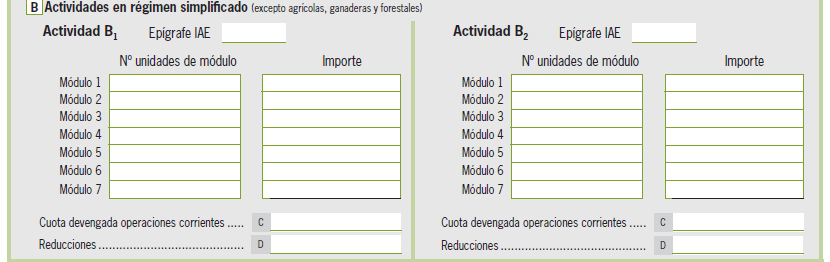

Régimen simplificado (Página II)

Si nos encontramos en régimen simplificado, habrá que rellenar el apartado referente a las actividades agrícolas, ganaderas y forestales, siempre en caso de desempeñar una actividad de este sector. Será el primer recuadro que aparece en la parte superior izquierda de la segunda página.

Si, por su parte, llevamos a cabo actividades del régimen simplificado a excepción de agrícola, ganadería y forestal, los módulos, habrá que especificar la información relativa a los módulos y las cuotas devengadas de todas las operaciones que hemos comentado anteriormente.

Finalmente, habrá una serie de cuotas devengadas, que corresponden a las casillas 51,52 y 53, con un total de cuota resultante en la casilla 54. También habrá un IVA deducible en las casillas 55 y 56, totalizados en el 57. El resultado del régimen simplificado será la diferencia entre las casillas 54 y 57.

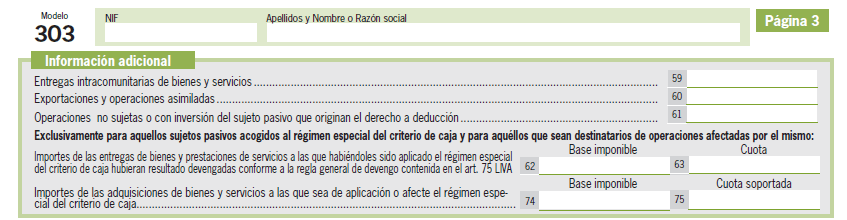

Información Adicional (Página III)

En cuanto a la «Información adicional» que hay que aportar a la hora de rellenar el modelo 303, si realizamos actividades extracomunitarias o intracomunitarias, deberemos completar esta serie de casillas, de las cuales no resultarán importes a abonar a la administración.

Resultado del modelo 303

El resultado final del impuesto en el modelo 303 deberá ser rellenado en las casillas 76, 64, 66, 77, 67, 69, 70 y 71. En estas casillas obtendremos resultados tales como las cuotas a compensar de períodos anteriores o la suma de los resultados de las casillas 46, 58 y 76. Éste puede ser positivo o negativo, en consecuencia a cómo haya ido el trimestre en cuestión. Si la cantidad es negativa, se incluirá en la casilla 72, correspondiente al importe negativo de liquidación. Con ello, le señalaremos a Hacienda que queremos compensar las cantidades en ejercicios posteriores.

Si queremos que el importe se devuelva, se señalará en la casilla 73 (sólo se podrá en el cuarto trimestre) . Habrá que especificar el número de cuenta bancaria en el que queremos que se produzca tal devolución. Si, por su parte, el importe sale a ingresar, se reflejará en la casilla (I) y también señalaremos el número de cuenta para que el importe sea cargado.

Para concluir, si estamos realizando una declaración complementaria a una ya presentada previamente, marcaremos la casilla de autoliquidación complementaria y el número de justificante de la anterior declaración para poder vincular ambos escritos.

Vídeo

Como hemos visto, el modelo 303 es un modelo complicado de cumplimentar y en el que hay que prestar mucha atención a cada epígrafe y casilla que se rellena. Además, hay que tener claro conceptos como el IVA devengado, soportado o repercutido, así como los plazos en los que hay que presentar este impuesto. Tal y como hemos explicado al comienzo del artículo, en el modelo 303 vamos a declarar tanto el IVA repercutido como el soportado. Por tanto, en función de la diferencia entre uno y otro, tocará pagar o compensar/solicitar la devolución del IVA que se ha pagado de más.

Si las explicaciones por escrito no te han resultado de gran ayuda, también hemos grabado un vídeo, a modo de tutorial, en el que explicamos paso a paso cómo rellenar este modelo 303. ¡No dudes en consultarlo!