Cómo rellenar el modelo 111 – Retenciones e ingresos a cuenta del IRPF

El modelo 111 es el modelo de la retención e ingreso a cuenta del IRPF. Este documento debe ser presentado por todos aquellos que tienen que hacer estas retenciones, es decir, por empresarios o profesionales que tienen que hacer este tipo de facturas. Esta cuota, además, se le retiene también a empresarios, profesionales e incluso a los trabajadores en la nómina.

Con este modelo, declararemos de manera trimestral estas retenciones que se ingresarán a cuenta del trabajador, del profesional o del empresario.

Índice

¿En qué casos hay que presentar el modelo 111?

Aquellos casos en los que se hay obligación a presentar el modelo 111 son:

- Los empresarios o autónomos con trabajadores que están obligados a retener el IRPF en las nóminas así como en los finiquitos. Todo el importe retenido deberá ser reflejado en el 111 y posteriormente liquidado en Hacienda.

- Retenciones que sean contraprestación. Profesionales como notarios o abogados que, cuando le hacen la factura al cliente, les obligan a retener una parte de esa factura para que, posteriormente, sea declarada en el 111. También existen actividades empresariales que se encuentran en estimación objetiva y que tienen una obligación de retención del 1%.

- Rendimientos procedentes de la propiedad intelectual o industrial, de los servicios de asistencia técnica, los arrendamientos de bienes inmuebles o los derechos de imagen.

- Los premios obtenidos en premios, rifas o concurso.

- Las ganancias patrimoniales por el aprovechamiento forestal de montes públicos.

Una vez se contrae la obligación de retener, hay que comunicarle a Hacienda la voluntad de darse de alta en este modelo. Todo ello se le notificará a la administración a través del modelo 036/037.

Este modelo se presentará 20 días antes de la finalización del trimestre. Hablamos de los días 20 de abril, 20 de julio, 20 de octubre y también el 20 de enero.

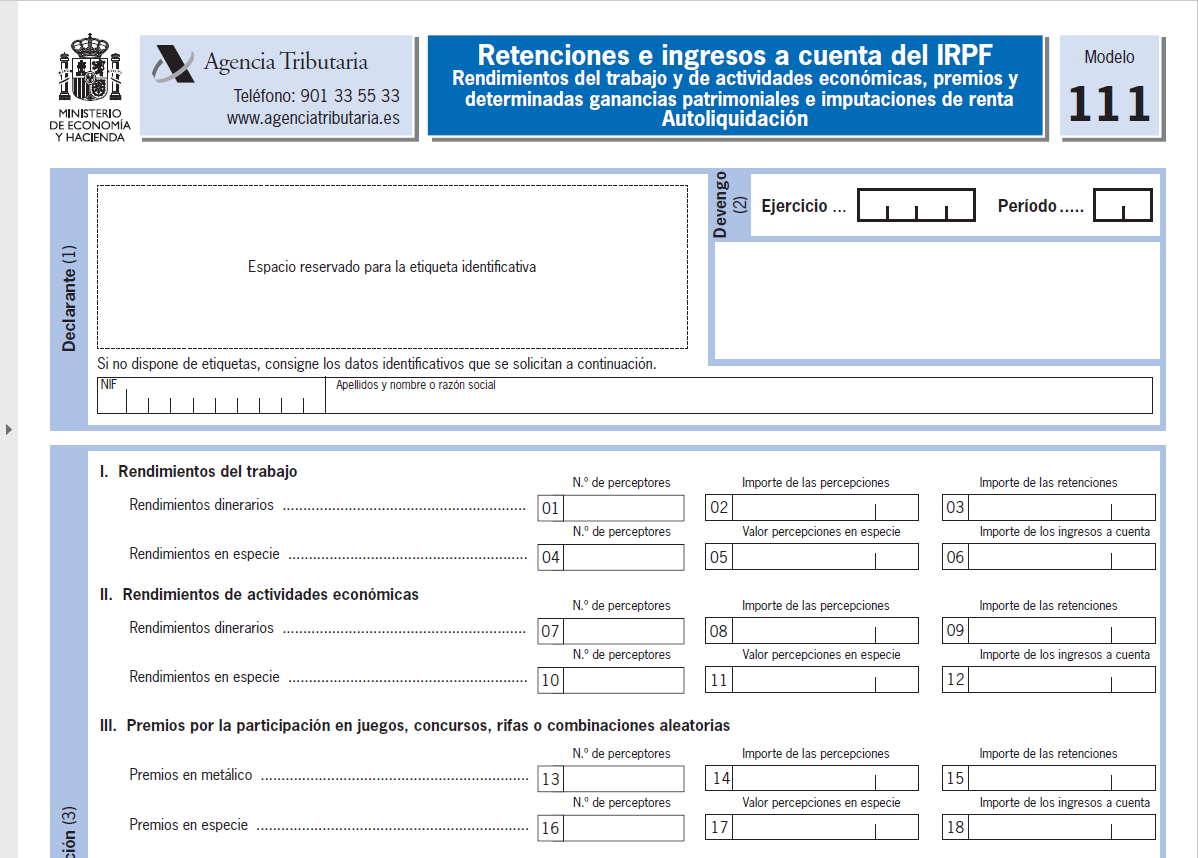

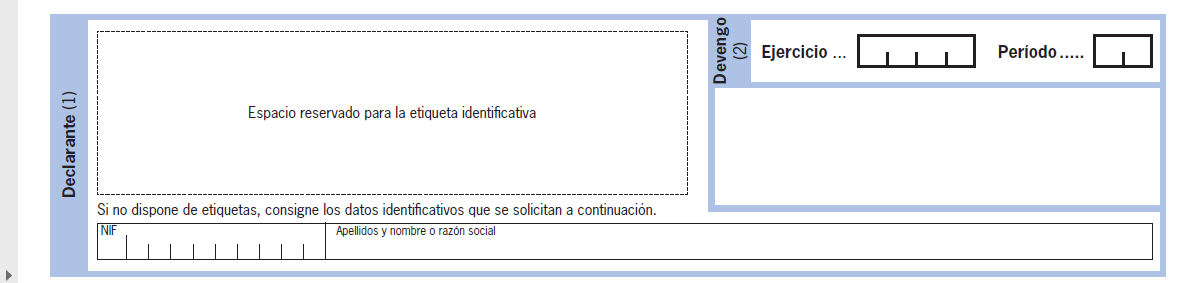

Datos identificativos

En primer lugar, como con todo documento que haya que presentar ante la administración, habrá que rellenar los datos identificativos. Si disponemos de etiquetas identificativas, se colocarán en el lugar habilitado para ello. Debajo rellenaremos el NIF, seguido de nuestro nombre y apellidos o la razón social de la empresa.

En la casilla de «Devengo», habrá que señalar el ejercicio del que se va a hacer la declaración y el período al que corresponde, es decir, a qué trimestre.

Liquidación

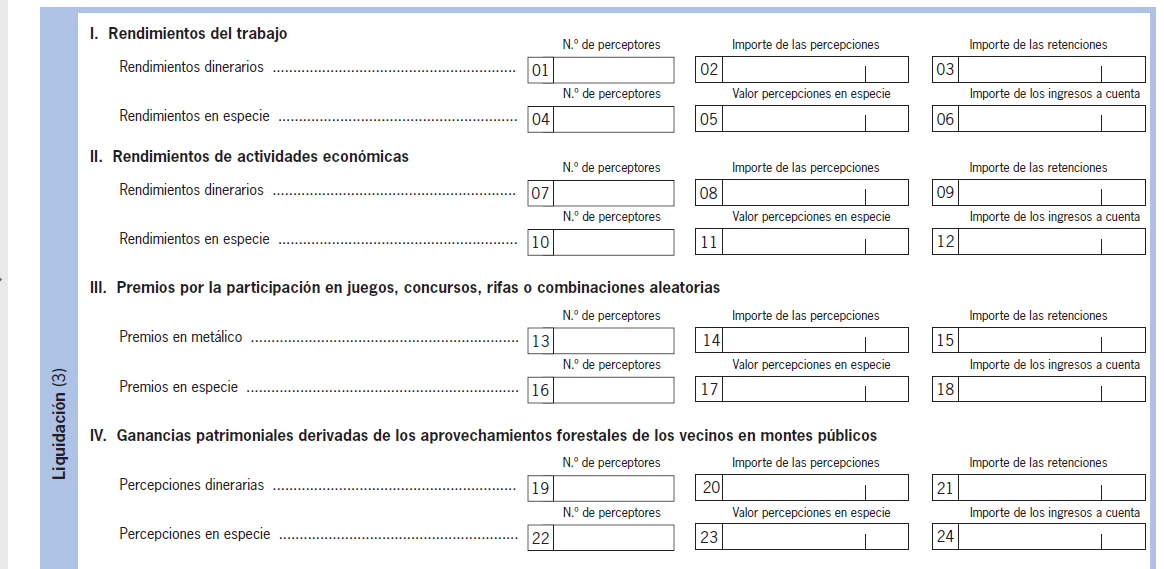

En el apartado de liquidación, en primer lugar aparece un punto que dice, «Rendimientos del trabajo». Aquí habrá que declarar los rendimientos dinerarios y los rendimientos en especie que se han contraído de la actividad de los trabajadores. La casilla de «Nº de preceptores» será completada con el número de trabajadores que han tenido retenciones. A su lado, la casilla «Importe de las percepciones», se cumplimenta con la cantidad por percepciones que han recibido. Finalmente, se señalará el importe aplicado en concepto de retenciones.

El segundo apartado, «Rendimientos de actividades económicas» está enfocado a declarar retenciones de profesionales y empresarios recibidos en las facturas. Se procederá de la misma manera en cada apartado.

En tercer lugar, se encuentra el apartado de «Premios por la participación en juegos, concursos, rifas o combinaciones aleatorias». Otra vez, se procederá de la misma manera, señalando si los premios se han recibido en metálico o en especie.

La cuarta casilla se refiere a «Ganancias patrimoniales derivadas de los aprovechamientos forestales de los vecinos en montes públicos». Aparecen dos subapartados, uno de percepciones dinerarias y otro de percepciones en especie. Se rellenarán las casillas 19, 20 y 21 si el rendimiento obtenido es dinerario y las 22, 23 y 24 en caso de ser éste en especie.

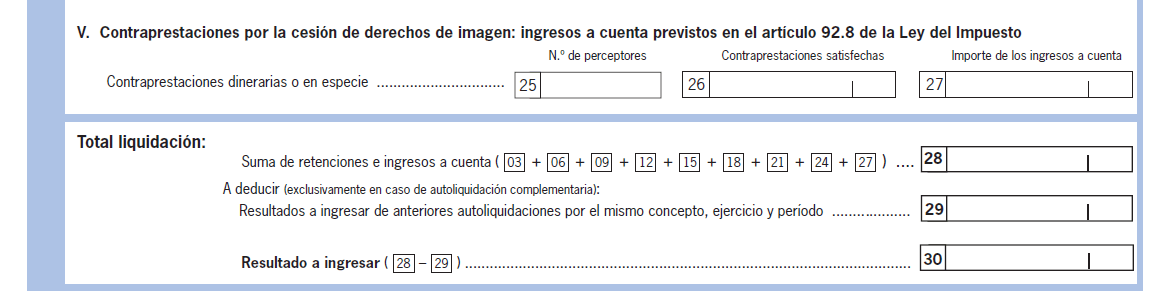

El quinto punto del apartado «Liquidación» es el de «Contraprestaciones por la cesión de derechos de imagen: ingresos a cuenta previstos en el artículo 92.8 de la Ley del Impuesto». Aquí se rellenarán las contraprestaciones ya sean dinerarias o en especie.

Para concluir, se encuentra la casilla de «Total liquidación». En él se suman todas las retenciones e ingresos a cuenta, correspondiente a la suma de las casillas 03, 06, 09, 12, 15, 18, 21, 24 y 27. También será necesario especificar los resultados a ingresar de anteriores declaraciones por el mismo concepto y ejercicio. Esta casilla posibilitará rectificar una declaración incorrecta. La casilla 30 dará el resultado a ingresar, es decir, el resultado a pagar puesto que se está reteniendo a cuenta.

Ingreso

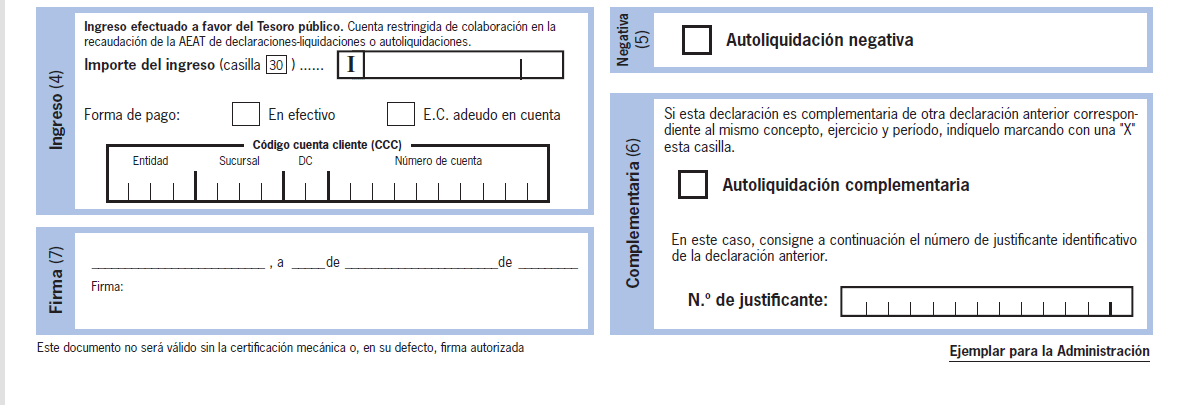

En esta casilla deberá rellenarse el importe del ingreso resultado de la operación entre las casillas 28 y 29, especificando la forma de pago, si en efectivo o adeudo en cuenta. Si se elige esta última opción, también habrá que señalar cuál es el número de esa cuenta a través de la cuál se va a pagar el impuesto.

En caso de haber superado el plazo para presentar el impuesto, habrá que presentarlos con un código llamado NRC que deberá ser solicitado al banco.

Complementaria

Si la declaración realizada es complementaria por haber cometido un error en una declaración anterior, se deberá marcar con una «X» la casilla de «Declaración complementaria» y rellenar el número de justificante de la declaración anterior.

Vídeo

Aunque se de la situación de que haya un trimestre sin retenciones a cuenta, habrá que presentar igualmente el modelo, aunque sea a cero. En caso contrario, nos expondremos a una sanción. Por otro lado, si en su día tuvimos retenciones pero ya prevemos que no vamos a a tener más, deberemos rellenar el modelo 036/037, señalando a Hacienda que nos damos de baja en nuestra obligación de presentar el impuesto.

Además, el modelo 111 tiene su versión anual, el modelo 190 y que sirve como resumen para recoger los diferentes modelos 111 presentados durante los cuatro trimestres del año.

Como siempre, esperamos que este artículo os haya servido de ayuda para rellenar vuestro modelo 111 y así podáis cumplir con vuestras obligaciones con la administración. En cualquier caso, también lo explicamos vía vídeo, para que resulte más ilustrativo.