Cómo rellenar el modelo 115 – Retenciones del IRPF para alquileres

El modelo 115 recoge las retenciones que practican empresarios y autónomos a la hora de alquilar locales, naves, talleres, etc. En la factura del alquiler se produce una retención que posteriormente hay que ingresar en Hacienda a cuenta del IRPF derivado del alquiler de los bienes inmuebles.

En este modelo se especificará a quién se le está realizando esta retención. Si es a particulares o autónomos se le estará haciendo una retención que luego tendrá en cuenta en su Declaración de la Renta y si es a una sociedad lo reflejará en su Impuesto de Sociedades.

Para estar sujetos a la presentación de este modelo, tenemos la obligación de señalarlo cuando rellenemos el modelo 036/037 de alta de autónomos en la Seguridad Social. En el momento que dejemos de tener estas retenciones y queramos darnos de baja, deberemos volver a rellenar el 036/037, señalando dicha baja.

Índice

¿Quién tiene obligación de presentar el modelo 115?

La obligación de presentar este modelo le corresponde a todos aquellos que reciban retenciones por la posesión de locales en alquiler donde se desempeña una actividad económica. Cabe destacar que este modelo se aplica a locales urbanos ya que los rústicos están exentos. Además, también existen una serie de excepciones en las que no hay que presentar el 115:

- Cuando se trate de viviendas que la empresa alquila para sus trabajadores. Estos alquileres no deben ser retenidos por lo que no se deben incluir en el 115.

- Cuando la cuantía del alquiler no supere los 900€ anuales.

- Si se acredita que el arrendatario tributa en alguno de los epígrafes del grupo 861 y que se dedica específicamente a la actividad de arrendamiento.

- Los arrendamientos financieros: renting o leasing de arrendamiento.

- Cuando las entidades que perciben esas cantidades están completamente exentas según el impuesto de sociedades.

¿Cuándo se presenta el modelo 115?

El modelo 115 se presenta de forma trimestral y se hace 20 días después del final de cada trimestre. Es decir, las fechas en las que tendrá que ser presentado este documento serán el 20 de abril, 20 de julio, 20 de octubre y 20 de enero.

Como ya hemos mencionado anteriormente, es de vital importancia recordar que si se está dado de alta en el 036/037 y se indicó tributar este impuesto, aunque éste esté a 0, habrá que presentarlo de todas formas de manera obligatoria.

Además, es interesante conocer que, cinco días antes de que acabe el plazo, es posible domiciliar el pago de este impuesto, añadiendo el número de cuenta. Si no se hace a través de domiciliación bancaria, habrá que liquidar este impuesto a través del código NRC. El banco inmovilizará la cantidad a pagar a Hacienda, y generará un código que habrá que proporcionar a la hora de presentar el modelo. De esta forma quedará presentado y pagado el 115.

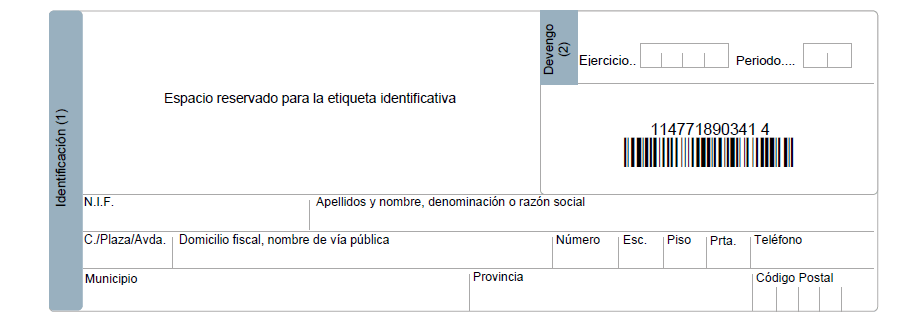

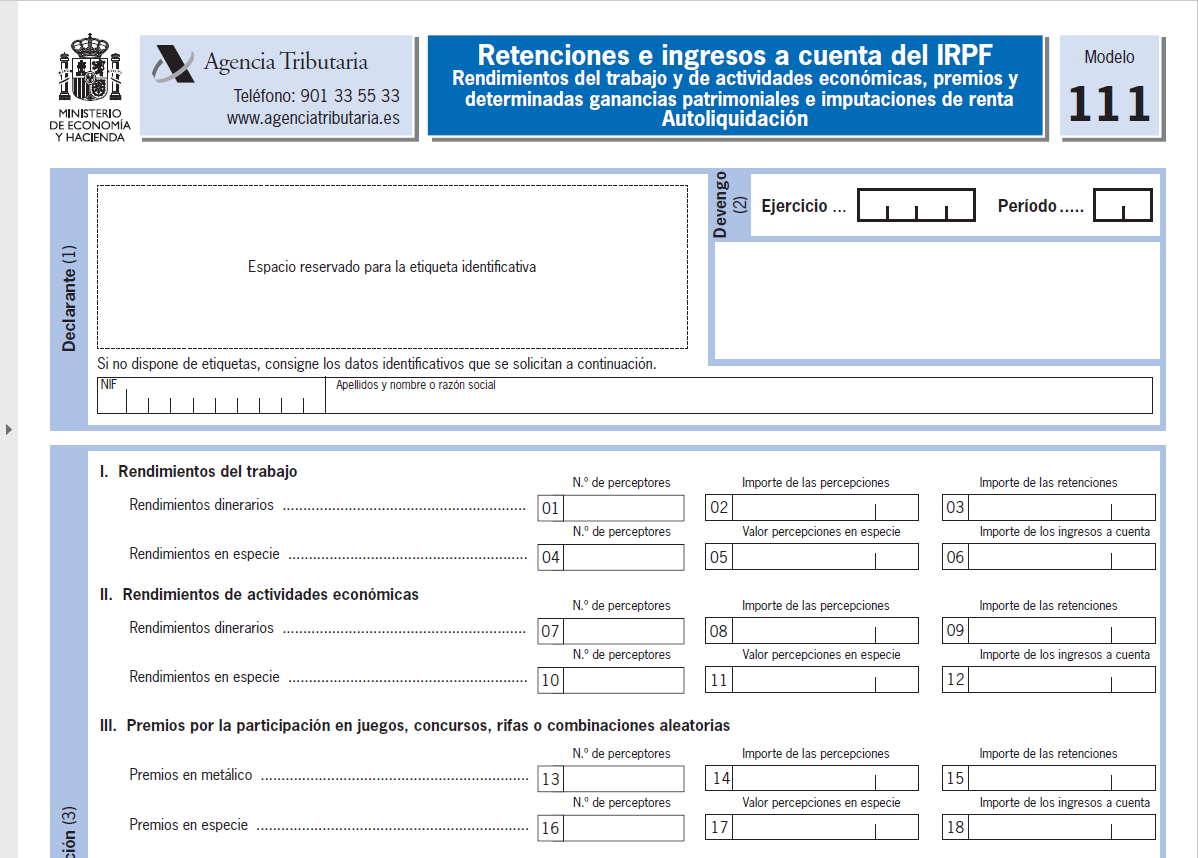

Datos identificativos

En primer lugar, como siempre, es necesario rellenar los datos identificativos. Si se dispone de etiquetas identificativas, se pondrán en la casilla habilitada a tal efecto y si no se especificarán el NIF o CIF, el nombre y apellidos o la razón social y la dirección.

En el apartado de devengo hay que señalar obligatoriamente el ejercicio del cual estamos presentando la declaración y al período al que pertenece. Así, si por ejemplo se va a presentar el modelo en alguno de los trimestres correspondientes a este año, se indicará «2020» en la casilla de ejercicio y «1T«, «2T«, «3T» o «4T» en la de período.

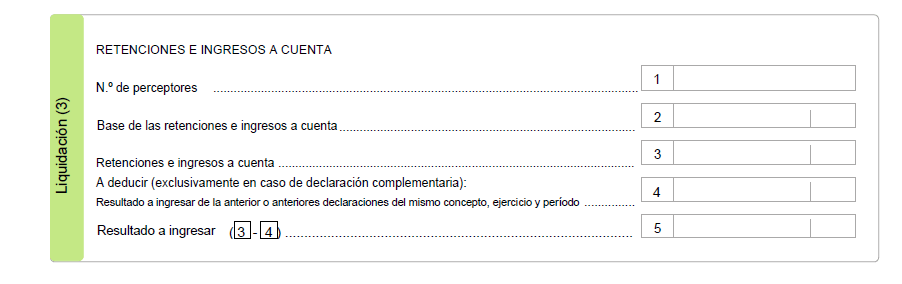

Liquidación

En el apartado de liquidación se tiene que señalar el número de perceptores. Ésto va en función del número de alquileres que se tengan en vigor o incluso un único alquiler en el que hayan varios propietarios a los que se les emitan diferentes facturas.

En la casilla número dos se indica la base de retención e ingresos a cuenta y en la tercera, las retenciones realizadas en función de esos ingresos a cuenta. En el cuarto apartado se pueden incluir las cantidades necesarias para corregir una presentación errónea de un modelo 115 presentado anteriormente.

Finalmente, el resultado a ingresar, que es el que hay que presentar a Hacienda, será el dinero retenido menos las modificaciones de declaraciones anteriores, si las hubiese.

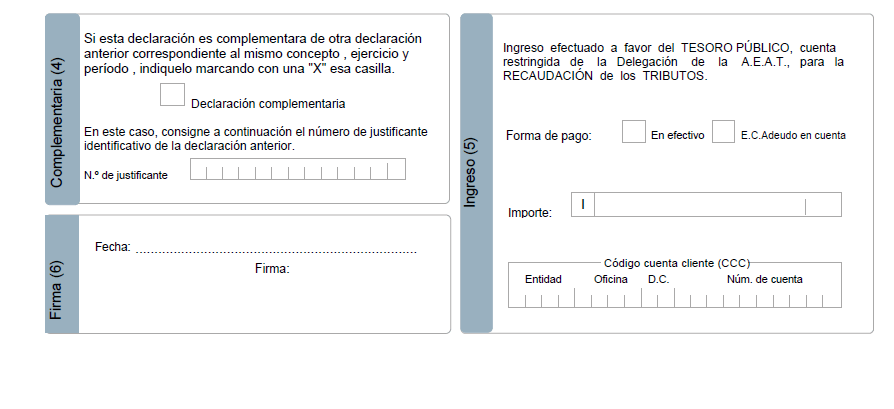

Complementaria e ingreso

En caso de estar rellenando una declaración complementaria por errores producidos en declaraciones anteriores, se indicará con una «X» la casilla de «Declaración complementaria» y se indicará el número de justificante de la declaración previa para que Hacienda vincule un documento con otro.

En el apartado especificado para los ingresos, es necesario indicar cuál va a ser la forma de pago, si en efectivo o por adeudo en cuenta. Si se hace el pago por esta vía, también hay que facilitar el número de cuenta a través del cual se realizará el pago. Finalmente, hay que añadir el importe a pagar.

Vídeo

Una vez cumplimentados los pasos que hemos repasado anteriormente, nuestro modelo 115 estará perfectamente completo y listo para presentar ante la administración. Volvemos a recordar que es verdaderamente importante saber cuáles son los plazos de presentación, quiénes están obligados a presentar este impuesto y que, aunque éste salga a 0, hay que entregarlo igualmente.

Como habéis podido comprobar, es un trámite muy sencillo pero, en caso de que, a pesar de nuestras explicaciones, sigáis teniendo dudas, podéis ver en vídeo cómo realizar este procedimiento.

Dices cosas que no tienen sentido. ¿Como que si alguien tiene varios alquileres y hace varias facturas pondrá el número de perceptores? El que presenta el 115 es el arrendatario (inquilino) no el arrendador (propietario).